- Introduction : Préparez-vous pour la Déclaration de Revenus 2024

- Stratégies Pratiques pour une Préparation Efficace

- Développez Votre Stratégie Fiscale : Clés pour Maximiser les Économies

- Comprendre l’Impact des Déductions Fiscales

- Restez Informé des Changements Législatifs pour 2024

- Préparation des Documents : Une Étape Cruciale

- Pour les Propriétaires : Maximisez Vos Déductions

- Avantages pour les Travailleurs Indépendants

- Investissements et Épargne-Retraite : Une Stratégie à Double Tranchant

- L’Expertise Fiscale à Votre Service

- Conclusion : Une Planification Avisée pour des Économies Optimisées

Demandez votre rendez-vous téléphonique

- Introduction : Préparez-vous pour la Déclaration de Revenus 2024

Nous sommes déjà début avril, il est crucial de se préparer à la déclaration de revenus 2024. Que vous soyez un particulier ou un entrepreneur, comprendre comment optimiser vos déductions fiscales peut se traduire par des économies substantielles. Cet article vise à vous guider à travers les étapes clés pour maximiser vos retours, en s’appuyant sur les dernières modifications législatives et stratégies fiscales.

Source: impot.gouv.fr

2. Stratégies Pratiques pour une Préparation Efficace

La première étape pour une déclaration réussie est la préparation. Assurez-vous de recueillir tous les documents nécessaires tels que les fiches de paie, les déclarations comptable pour les indépendants, et les relevés bancaires. Comprendre la documentation requise et organiser vos finances en amont peut simplifier considérablement le processus de déclaration.

3. Développez Votre Stratégie Fiscale : Clés pour Maximiser les Économies

Adopter des stratégies fiscales intelligentes peut réduire significativement votre charge fiscale. Par exemple, si vous travaillez à domicile, certaines dépenses liées à votre espace de travail peuvent être déductibles. De même, les dons de bienfaisance et certaines dépenses de santé peuvent offrir des avantages fiscaux non négligeables. Explorer ces options peut contribuer à augmenter vos économies d’impôts. Vous pouvez également simuler votre impôt sur impot.gouv.fr

4. Comprendre l’Impact des Déductions Fiscales

Les déductions fiscales diminuent votre revenu imposable, réduisant ainsi le montant de l’impôt dû. Il est essentiel de se familiariser avec les différentes déductions disponibles et de veiller à ne pas passer à côté d’opportunités d’économies.

L’imposition des revenus fonciers peut être atténuée par diverses stratégies de réduction d’impôt.

5. Restez Informé des Changements Législatifs pour 2024

La législation fiscale évoluant constamment, il est impératif de rester à jour avec les dernières modifications. Ces changements peuvent influencer votre stratégie de déclaration et impacter vos économies fiscales.

6. Préparation des Documents : Une Étape Cruciale

La collecte et l’organisation des documents pertinents sont essentielles pour une déclaration sans accroc. Cela inclut non seulement les documents de revenus, mais aussi les reçus de dépenses déductibles et les relevés d’investissements.

Les contribuables peuvent bénéficier d’une déduction sur leurs revenus imposables grâce à certains frais liés à leur foncier.

Les loyers perçus dans le cadre d’une activité locative sont considérés comme des revenus fonciers et sont déductibles sous certaines conditions.

La consolidation des versements liés à l’immobilier dans le revenu global peut être optimisée pour une meilleure gestion de patrimoine.

7. Pour les Propriétaires : Maximisez Vos Déductions

Les propriétaires peuvent bénéficier de déductions spécifiques telles que les intérêts hypothécaires et les taxes foncières. Identifier ces opportunités peut réduire votre revenu imposable de manière significative.

L’achat d’une résidence principale ne permet généralement pas de déduire des dépenses, contrairement à un investissement locatif.

La défiscalisation via des investissements locatifs peut offrir des avantages significatifs sur l’impôt sur le revenu.

Les années suivantes l’investissement, les propriétaires peuvent continuer à bénéficier de certains avantages liés à la défiscalisation.

8. Avantages pour les Travailleurs Indépendants

Les indépendants ont accès à un éventail de déductions pour les dépenses d’affaires, y compris les frais de bureau à domicile et les dépenses de déplacement. Profiter pleinement de ces déductions peut considérablement diminuer votre charge fiscale.

9. Investissements et Épargne-Retraite : Une Stratégie à Double Tranchant

Investir dans des comptes d’épargne spécifiques ou des régimes de retraite peut offrir des avantages fiscaux tout en préparant votre avenir financier. Les contributions au PER sont déductibles de votre revenu imposable, procurant ainsi des économies immédiates.

Un abattement ou un crédit d’impôt peut réduire considérablement la charge fiscale d’un contribuable.

10. L’Expertise Fiscale à Votre Service

Face à la complexité de la législation fiscale, recourir à un spécialiste fiscal peut s’avérer judicieux. Un expert peut vous aider à naviguer à travers les règles fiscales et maximiser vos déductions et vos réductions d’impôt.

Une bonne compréhension du général des impôts est essentielle pour naviguer dans les complexités de la fiscalité immobilière.

Chaque foyer fiscal a droit à des avantages fiscaux spécifiques, qui peuvent inclure la compensation d’un déficit foncier.

11. Conclusion : Une Planification Avisée pour des Économies Optimisées

Préparer soigneusement votre déclaration de revenus 2024 est un investissement qui peut se traduire par des économies significatives. En restant informé des dernières lois fiscales, en organisant vos documents, et en explorant toutes les déductions disponibles, vous positionnez votre situation financière de manière avantageuse pour l’année à venir.

Les niches fiscales offrent des réductions d’impôts pour les éligibles, mais sont souvent limitées par des plafonds fixés par le Code général des impôts.

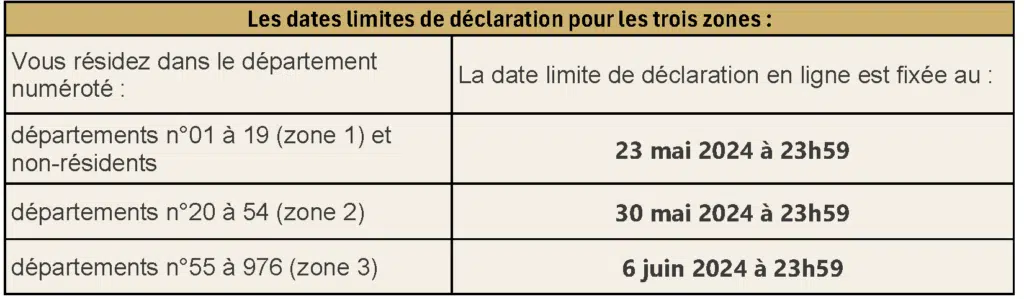

Evitez les déclarations tardives

Pour éviter les risques liés à la déclaration tardive d’impôts, il est crucial d’agir de manière proactive. Les pénalités et intérêts peuvent s’accumuler, rendant essentiel une communication ouverte avec l’administration fiscale.

Préparez-vous dès maintenant pour la saison des déclarations et assurez-vous de maximiser vos économies fiscales. Un peu de planification et de stratégie peut faire toute la différence.